ナベです。

NISAばかり注目されているけど、実はiDeCoもめちゃ優秀。

特に独立や退職金のない会社員との抜群に相性がいい。

【この記事の結論】

・iDeCoは60歳まで下ろせないのがデメリットだけど、節税効果もあるので今の生活も楽にしてくれる。

・iDeCoのシミュレーションで具体的なお得感がわかる。

・iDeCoを特に有効活用できるのは退職金のない会社員や自営業者。

iDeCoの位置づけ

iDeCoは60歳まで下ろすことのできない投資だ。

投資商品はNISAと似たりよったりで途中変更もできる。

私は「楽天オールカントリー楽天DC」に投資している。いわゆる全世界株。

ガッチガチな守りの商品だ。もちろん100%増えるわけではないけど、歴史上いつ始めても増える計算だ。少なくとも0にはならない。

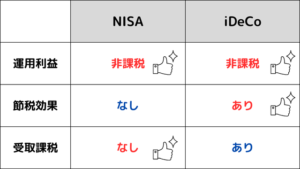

NISAとiDeCoの比較

【メリット】運用利益非課税

NISAもiDeCoも非課税だ。運用して増えた利益に税金がかからない。

普通の投資(特定口座)は利益の20%がもっていかれてしまう。100万円の利益が出ても20万持っていかれるといった具合だ。正直やってられない。

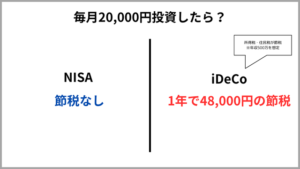

【メリット】節税効果

掛け金に応じて所得税と住民税が減額されるiDeCoだけの神制度。iDeCoは実は今の生活も豊かにしてくれる。

「60歳まで使えないiDeCoはクソ」なんて思わずに少し見方を変えてもいいと思う。

その人の年収や状況によって金額も変わってくるが、少なくとも貯金しているより使えるお金が増える。

【デメリット】受取時の課税

一番ややこしいところ!

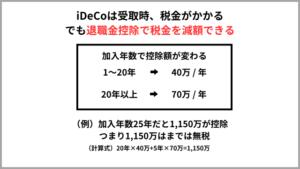

60歳で「さあて、iDeCoで貯めた分を下ろすかー」ってところで税金を取られてしまう。でも0円にすることもできる。退職金控除が関わっているんだけど、とりあえず加入年数で控除額が変わると覚えてOK。

60歳まで下ろせないことを除けば、NISAより神制度。

iDeCoシミュレーション

年収500万 掛け金20,000円/月

年収 : 500万

加入年齢 : 35歳

終了年齢 : 60歳

掛け金 : 20,000円/月

運用利回り : 5.0%

Q:60歳で積立お金はいくらになっているの?

A:1,200万円

【内訳】

投資額:600万、運用利益:600万

Q:60歳でどれくらいお得なの?

A:240万円(非課税120万+節税120万)

【詳細】

・運用利益600万のうち120万円が非課税

・25年間で所得税、住民税が120万円減額

A:1150万円

※つまり1150万円は無税で受け取れる【計算式】

20年×40万+5年×70万=1,150万

A:1,200万円ほぼ満額もらえると思ってOK【計算式】(評価額1,200万ー退職金控除1150万)÷2=25万

所得税:25万×税率(今回は5%)=12,500円

住民税:25万×10%(一律)=25,000円

12,000,000円-12,500円-25,000円=受取額11,962,500円

※復興特別所得税除く

※イオン銀行のシミュレーションが役立ったので気になる人は下記リンクへ

iDeCo・NISAシミュレーション:イオン銀行

特に個人事業主や経営者と相性がいい

退職金控除のフル活用

退職金控除はiDeCoと会社で出る退職金に使えるんだけど、控除額には限界がある。同時にもらおうとすると多くの税金がもっていかれるのは免れない。

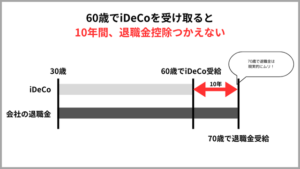

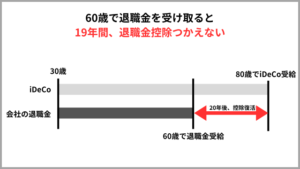

退職金とiDeCoを合算して一気に60歳で受給してもいいが、税金がめちゃくちゃ取られる。ずらしてもいいが、2026年からの大改悪で10年間空けないと控除が復活しない。

そもそも退職金がないと難しく考えず、控除をフルにつかえる。ただし、小規模企業共済は退職金に該当するので注意。

差し押さえできない

自己破産しても生活保護の観点から差し押さえできない財産になっている。ただし、税金を滞納している場合、差し押さえられることもあるので注意。

ちなみにNISAは差し押さえ対象になっている。

障害給付金

高度障害者になった場合は、60歳まで下ろすのを待つ必要がなくなる。しかも、非課税だから今まで積み立てた分、全額そのまんま受け取ることができる。

一時金もしくは併給を選ぶことができる。

iDeCoの注意点

2026年に大改悪

これまではiDeCoを受け取ってから5年で退職金控除が復活。会社の退職金も65歳で受け取れば税金を格安にできた。しかし、2026年から10年空けないといけなくなった。

退職金自体の魅力は激減するし、すでに終身雇用崩壊していることを政府が認めていると感じる。

手数料

iDeCoには3つの手数料がある。

・加入時手数料 :2829円

・給付手数料 :440円/回

必ずiDeCo→退職金の順番にする

iDeCoから受給すると、5年後(2026年から10年)に退職金控除が復活する。

しかし、退職金を先に受け取ると、20年後に退職金控除が復活する。そんなん待てないのでほぼ無理ゲー。

結論

余裕資金がある人、退職金のない人にはおすすめ。

運用利益非課税は大きなメリットだし、節税は今の生活も楽にしてくれる。差し押さえもできない資金なので保険にもなる。退職金控除を加味しても良い制度だと思う。

しかしながら、やっぱり原則60歳まで受け取れないのはしんどいところ。制度もNISAと比べて複雑すぎるし、今後の改悪も考えられる。

60歳のときの自分が果たしてルールを覚えていられるか。100点を目指す制度ではなく80点を目指す役割と割り切ったほうが良い。